-

- 公司:

- 上海非融资担保公司

-

- 联系:

- 李经理

-

- 手机:

-

15689581997

-

- 地址:

- 上海市黄浦区

本站共被浏览过 1374228 次

- 常见的信用证欺诈手段有哪些?319阅读 2025-05-11 14:27:01

- 如何判断信用证的真伪?340阅读 2025-05-11 14:26:30

- 如何提高信用证业务的操作效率?313阅读 2025-05-11 14:25:43

- 有没有办法降低信用证结算方式下的银行费用?308阅读 2025-05-11 14:25:13

- 信用证结算方式下,银行费用的收取标准是怎样的?347阅读 2025-05-11 14:24:47

产品信息

您所在的位置:首页 > 详细信息

上海银行信用证办理,便捷畅通无阻

2025-07-03 09:22:01 155次浏览

价 格:面议

提升贸易效率:通过银行的信用证业务,买卖双方可以在一定程度上简化交易流程,提高贸易效率。例如,在信用证结算方式下,卖方只需按照信用证要求准备好单据并提交给银行,无需像在其他结算方式下那样需要与买方进行繁琐的沟通和协调来收取货款。银行在收到单据后,会按照规定的时间和程序进行审核和付款,减少了交易中的人为干扰和不确定性,使得货款的收付更加及时、准确,从而加快了整个贸易流程。

交单议付阶段

发货制单:受益人审核信用证无误后,按照信用证的要求安排货物的生产、包装、运输等事宜。在货物装运后,受益人应及时准备好信用证规定的各种单据,如商业发票、装箱单、提单、保险单、原产地证书等,确保单据的内容与信用证条款严格相符,做到 “单单一致,单证一致”。

交单议付:受益人在信用证规定的交单期和有效期内,将全套单据提交给信用证指定的议付行。议付行收到单据后,对单据进行严格审核,确认单据符合信用证要求后,按照汇票金额扣除利息和手续费等费用后,将货款垫付给受益人,这一过程称为押汇。

信用风险:开证行的信用状况直接关系到出口商能否顺利收款。若开证行资信不佳、资金实力不足或面临经营困境,可能会在出口商提交相符单据时无理拒付或拖延付款,使出口商遭受损失。

运输风险:在货物运输过程中,可能会遇到各种意外情况导致货物受损或延误,如自然灾害、运输工具故障、海盗袭击等。若货物不能按时、完好地到达目的港,进口商可能会以此为由拒绝接受货物或要求降价,进而影响出口商的收款。

-

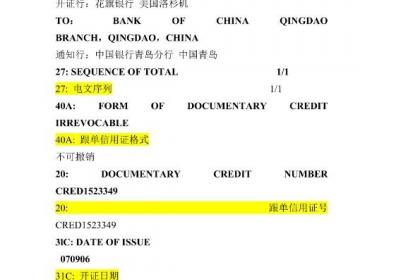

以信用证项下的汇票是否附有货运单据划分为:跟单信用证及光票信用证。①跟单信用证(Documentary Credit)是凭跟单汇票或仅凭单据付款的信用证。此处的单据指代表货物所有权的单据(如海运提单等),或证明货物已交运的单据(如铁路运单、23-09-22 18:54:01

以信用证项下的汇票是否附有货运单据划分为:跟单信用证及光票信用证。①跟单信用证(Documentary Credit)是凭跟单汇票或仅凭单据付款的信用证。此处的单据指代表货物所有权的单据(如海运提单等),或证明货物已交运的单据(如铁路运单、23-09-22 18:54:01 -

银行信用介入:在国际贸易中,买卖双方可能因距离远、信息不对称等因素存在信任问题。银行作为具有较高信誉和资金实力的金融机构,以自身信用为基础开立信用证,对买卖双方的交易进行担保。这意味着只要卖方按照信用证的规定提交相符的单据,银行就会承担付款25-03-07 22:33:01

银行信用介入:在国际贸易中,买卖双方可能因距离远、信息不对称等因素存在信任问题。银行作为具有较高信誉和资金实力的金融机构,以自身信用为基础开立信用证,对买卖双方的交易进行担保。这意味着只要卖方按照信用证的规定提交相符的单据,银行就会承担付款25-03-07 22:33:01 -

开证人 指向银行申请开立信用证的人,在信用证中又称开证人。 义务:根据合同开证;向银行交付比例押金;及时付款赎单 权利:验、退赎单;验、退货(均以信用证为依据) 说明:开证申请书有两部分即对开证行的开证申请和对开证行的声明和保证;申明赎单付24-11-09 15:48:01

开证人 指向银行申请开立信用证的人,在信用证中又称开证人。 义务:根据合同开证;向银行交付比例押金;及时付款赎单 权利:验、退赎单;验、退货(均以信用证为依据) 说明:开证申请书有两部分即对开证行的开证申请和对开证行的声明和保证;申明赎单付24-11-09 15:48:01 -

备用信用证属于银行信用,开证行保证在开证申请人不履行其义务时,即由开证行付款。如果开证申请人履行了约定的义务,该信用证则不必使用。因此,备用信用证对于受益人来说,是备用于开证申请人发生违约时取得补偿的一种方式,其具有担保的性质。信用证是商人24-05-31 17:33:01

备用信用证属于银行信用,开证行保证在开证申请人不履行其义务时,即由开证行付款。如果开证申请人履行了约定的义务,该信用证则不必使用。因此,备用信用证对于受益人来说,是备用于开证申请人发生违约时取得补偿的一种方式,其具有担保的性质。信用证是商人24-05-31 17:33:01 -

循环信用证(Revolving L/C) 指信用证被全部或部分使用后,其金额又恢复到原金额,可再次使用,直至达到规定的次数或规定的总金额为止。它通常在分批均匀交货情况下使用。在按金额循环的信用证条件下,恢复到原金额的具体做法有: ①自动式循24-11-09 11:48:01

循环信用证(Revolving L/C) 指信用证被全部或部分使用后,其金额又恢复到原金额,可再次使用,直至达到规定的次数或规定的总金额为止。它通常在分批均匀交货情况下使用。在按金额循环的信用证条件下,恢复到原金额的具体做法有: ①自动式循24-11-09 11:48:01 -

出口押汇与打包贷款:出口商在收到信用证后,若因生产备货等需要资金,可凭信用证向银行申请打包贷款,银行根据信用证的金额和出口商的资信等情况,向出口商提供一定比例的贷款,用于支持出口商的生产和备货。在货物出运后,出口商将单据提交给银行,银行还可25-03-07 12:12:01

出口押汇与打包贷款:出口商在收到信用证后,若因生产备货等需要资金,可凭信用证向银行申请打包贷款,银行根据信用证的金额和出口商的资信等情况,向出口商提供一定比例的贷款,用于支持出口商的生产和备货。在货物出运后,出口商将单据提交给银行,银行还可25-03-07 12:12:01 -

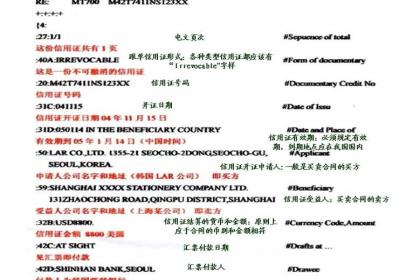

开证阶段签订合同:买卖双方达成交易意向,签订贸易合同,在合同中明确规定采用信用证方式进行结算,约定信用证的相关条款,如货物描述、金额、交货期等。开证申请:进口商(开证申请人)向其开户银行(开证行)提出开证申请,填写开证申请书,同时提交贸易合25-03-07 09:00:01

开证阶段签订合同:买卖双方达成交易意向,签订贸易合同,在合同中明确规定采用信用证方式进行结算,约定信用证的相关条款,如货物描述、金额、交货期等。开证申请:进口商(开证申请人)向其开户银行(开证行)提出开证申请,填写开证申请书,同时提交贸易合25-03-07 09:00:01 -

买卖合约和L/C不会规定不清洁的B/L也可以接受,因为什么是不清洁B/L这个尺度很难定,若说全部烂掉是不清洁B/L,而只有一点很小损坏则在几百万美元的买卖里看起来算不了什么。可毕竟也有批注,也是不清洁B/L,照常理这不应影响结汇,因为是在可23-08-07 11:39:01

买卖合约和L/C不会规定不清洁的B/L也可以接受,因为什么是不清洁B/L这个尺度很难定,若说全部烂掉是不清洁B/L,而只有一点很小损坏则在几百万美元的买卖里看起来算不了什么。可毕竟也有批注,也是不清洁B/L,照常理这不应影响结汇,因为是在可23-08-07 11:39:01 -

出口押汇与打包贷款:出口商在收到信用证后,若因生产备货等需要资金,可凭信用证向银行申请打包贷款,银行根据信用证的金额和出口商的资信等情况,向出口商提供一定比例的贷款,用于支持出口商的生产和备货。在货物出运后,出口商将单据提交给银行,银行还可25-03-07 10:27:01

出口押汇与打包贷款:出口商在收到信用证后,若因生产备货等需要资金,可凭信用证向银行申请打包贷款,银行根据信用证的金额和出口商的资信等情况,向出口商提供一定比例的贷款,用于支持出口商的生产和备货。在货物出运后,出口商将单据提交给银行,银行还可25-03-07 10:27:01 -

主要服务全国区域内的建筑施工企业,银行保函免保证金、当天出函、价格优惠,为企业实实在在解决资金压力。只要您主动联系,我敢保证咱们可以成为朋友,买卖不成,仁义在,多个朋友多个选择,山东人就是这么实在!期待与您合作!备用信用证属于银行信用,开证24-05-31 15:09:01

主要服务全国区域内的建筑施工企业,银行保函免保证金、当天出函、价格优惠,为企业实实在在解决资金压力。只要您主动联系,我敢保证咱们可以成为朋友,买卖不成,仁义在,多个朋友多个选择,山东人就是这么实在!期待与您合作!备用信用证属于银行信用,开证24-05-31 15:09:01 -

主要服务全国区域内的建筑施工企业,银行保函免保证金、当天出函、价格优惠,为企业实实在在解决资金压力。只要您主动联系,我敢保证咱们可以成为朋友,买卖不成,仁义在,多个朋友多个选择,山东人就是这么实在!期待与您合作!承付(Honour)是指:a24-06-01 03:30:01

主要服务全国区域内的建筑施工企业,银行保函免保证金、当天出函、价格优惠,为企业实实在在解决资金压力。只要您主动联系,我敢保证咱们可以成为朋友,买卖不成,仁义在,多个朋友多个选择,山东人就是这么实在!期待与您合作!承付(Honour)是指:a24-06-01 03:30:01 -

款银行 指信用证上指定付款的银行,在多数情况下,付款行就是开证行。 对符合信用证的单据向受益人付款的银行(可以是开证行也可受其委托的另家银行)。 有权付款或不付款;一经付款,无权向受益人或汇票持有人追索。 保兑行 受开证行委托对信用证以自己24-11-09 09:21:01

款银行 指信用证上指定付款的银行,在多数情况下,付款行就是开证行。 对符合信用证的单据向受益人付款的银行(可以是开证行也可受其委托的另家银行)。 有权付款或不付款;一经付款,无权向受益人或汇票持有人追索。 保兑行 受开证行委托对信用证以自己24-11-09 09:21:01 -

主要服务全国区域内的建筑施工企业,银行保函免保证金、当天出函、价格优惠,为企业实实在在解决资金压力。只要您主动联系,我敢保证咱们可以成为朋友,买卖不成,仁义在,多个朋友多个选择,山东人就是这么实在!期待与您合作!备用信用证又称担保信用证、履24-05-31 16:15:01

主要服务全国区域内的建筑施工企业,银行保函免保证金、当天出函、价格优惠,为企业实实在在解决资金压力。只要您主动联系,我敢保证咱们可以成为朋友,买卖不成,仁义在,多个朋友多个选择,山东人就是这么实在!期待与您合作!备用信用证又称担保信用证、履24-05-31 16:15:01 -

银行信用介入:在国际贸易中,买卖双方可能因距离远、信息不对称等因素存在信任问题。银行作为具有较高信誉和资金实力的金融机构,以自身信用为基础开立信用证,对买卖双方的交易进行担保。这意味着只要卖方按照信用证的规定提交相符的单据,银行就会承担付款25-03-07 13:54:01

银行信用介入:在国际贸易中,买卖双方可能因距离远、信息不对称等因素存在信任问题。银行作为具有较高信誉和资金实力的金融机构,以自身信用为基础开立信用证,对买卖双方的交易进行担保。这意味着只要卖方按照信用证的规定提交相符的单据,银行就会承担付款25-03-07 13:54:01 -

出口方银行(指通知行)必须认真负责地核验信用证的真实性,并掌握开证行的资信情况。对于信开信用证,应仔细核对印鉴是否相符,大额来证还应要求开证行加押证实;对于电开信用证及其修改书,应及时查核密押相符与否,以防止假冒和伪造。同时,还应对开证行的23-09-23 04:39:01

出口方银行(指通知行)必须认真负责地核验信用证的真实性,并掌握开证行的资信情况。对于信开信用证,应仔细核对印鉴是否相符,大额来证还应要求开证行加押证实;对于电开信用证及其修改书,应及时查核密押相符与否,以防止假冒和伪造。同时,还应对开证行的23-09-23 04:39:01 -

银行和出口企业均需对信用证进行认真审核。银行审证侧重来证还应注意来证的有效性和风险性。一经发现来证含有主动权不在自己手中的“软条款” /“陷阱条款”及其它不利条款,必须坚决和迅速地与客商联系修改,或采取相应的防范措施,以防患于未然。出口企业23-09-23 04:54:01

银行和出口企业均需对信用证进行认真审核。银行审证侧重来证还应注意来证的有效性和风险性。一经发现来证含有主动权不在自己手中的“软条款” /“陷阱条款”及其它不利条款,必须坚决和迅速地与客商联系修改,或采取相应的防范措施,以防患于未然。出口企业23-09-23 04:54:01 -

国际惯例遵循:银行在办理信用证业务时,严格遵循国际商会制定的《跟单信用证统一惯例》(UCP)等国际惯例和相关法律法规。这些国际惯例为信用证的开立、修改、审核、结算等各个环节提供了统一的标准和规范,使得不同国家和地区的银行及企业在进行信用证交25-03-07 17:36:01

国际惯例遵循:银行在办理信用证业务时,严格遵循国际商会制定的《跟单信用证统一惯例》(UCP)等国际惯例和相关法律法规。这些国际惯例为信用证的开立、修改、审核、结算等各个环节提供了统一的标准和规范,使得不同国家和地区的银行及企业在进行信用证交25-03-07 17:36:01 -

软条款风险:信用证中可能包含一些软条款,使出口商的收款存在不确定性。如 “本信用证待进口许可证签发后生效”,这意味着出口商需依赖进口商获取进口许可证,若进口商不办理或拖延办理,信用证就无法生效,出口商可能面临备货后无法出运或收款的风险。条款25-03-07 19:45:01

软条款风险:信用证中可能包含一些软条款,使出口商的收款存在不确定性。如 “本信用证待进口许可证签发后生效”,这意味着出口商需依赖进口商获取进口许可证,若进口商不办理或拖延办理,信用证就无法生效,出口商可能面临备货后无法出运或收款的风险。条款25-03-07 19:45:01 -

以信用证项下的汇票是否附有货运单据划分为:跟单信用证及光票信用证。①跟单信用证(Documentary Credit)是凭跟单汇票或仅凭单据付款的信用证。此处的单据指代表货物所有权的单据(如海运提单等),或证明货物已交运的单据(如铁路运单、23-09-22 15:00:01

以信用证项下的汇票是否附有货运单据划分为:跟单信用证及光票信用证。①跟单信用证(Documentary Credit)是凭跟单汇票或仅凭单据付款的信用证。此处的单据指代表货物所有权的单据(如海运提单等),或证明货物已交运的单据(如铁路运单、23-09-22 15:00:01 -

申请人交存的保证金和其存款账户余额不足支付的,开证行仍应在规定的时间内进行付款。对不足支付的部分作逾期贷款处理。对申请人提供抵押、质押、保函等担保的,按《中华人民共和国担保法》的有关规定索偿。信用证支付的一般程序是:(1)进出口双方当事人应23-09-23 03:48:02

申请人交存的保证金和其存款账户余额不足支付的,开证行仍应在规定的时间内进行付款。对不足支付的部分作逾期贷款处理。对申请人提供抵押、质押、保函等担保的,按《中华人民共和国担保法》的有关规定索偿。信用证支付的一般程序是:(1)进出口双方当事人应23-09-23 03:48:02